„Aktien als Altersvorsorge: Für große Mehrheit sinnlos“

1. Dezember 2021

Viele investieren ihr Geld lieber in Aktien als in eine Rentenversicherung. Weil diese Anlageform transparent ist. Weil dabei kein Versicherungskonzern hohe Verwaltungsgebühren einschiebt. Und weil sich die Aktienkurse seit Jahren überwiegend positiv entwickeln. Handelt es sich hier also tatsächlich um eine lukrative Altersvorsorge?

Interview mit Prof. Dr. Christian Kreiß

ÖkologiePolitik: Herr Prof. Kreiß, die Wirtschaft leidet unter der Corona-Pandemie, die Aktienkurse steigen. Warum?

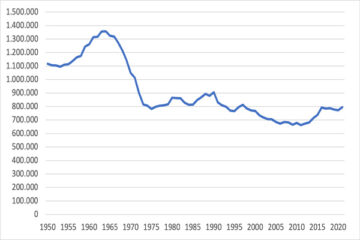

Prof. Dr. Christian Kreiß: Hauptsächlich wegen der Geldflut, d. h. den seit 2008 historisch einzigartig niedrigen Zinsen und dem vielen frisch von den Notenbanken gedruckten Geld. Wenn die Zinsen nahe Null, nach Abzug der Inflation sogar negativ sind, weichen die Geldbesitzer aus in Anlagen, die noch Rendite versprechen, das sind vor allem Immobilien und Aktien. Die Wirtschaft leidet kaum mehr unter Corona, das Wachstum ist stark und die Unternehmensgewinne sind deutlich gestiegen. In den USA sind sie so hoch wie noch nie. In Aktien zu investieren, erscheint auch von der Gewinnseite her lukrativ. Weil die Zinsen aber schon seit über 10 Jahren historisch einzigartig niedrig sind, haben die Aktienpreise mittlerweile neue Rekordwerte erreicht. Der führende Aktienindex der USA ist momentan mehr als doppelt so teuer wie in den letzten 150 Jahren – gemessen am Kurs-Gewinn-Verhältnis. Wenn die Bewertungen in der Vergangenheit so hoch waren, kam jedes Mal ein Börsenabsturz.

Wie wirkt sich die aktuelle Entwicklung auf unsere Gesellschaft und das Gemeinwohl aus? Wer profitiert? Wer verliert?

Durch die Lockdowns wurde der stärkste Wirtschaftsabschwung seit Kriegsende ausgelöst, Ökonomen sprechen von einer Jahrhundertrezession. Besonders hart hat es Selbstständige sowie kleinere und mittlere Unternehmen getroffen. Dagegen sind die Gewinne und die Aktienkurse der Großkonzerne und damit die Vermögen von deren Eigentümern so stark gestiegen wie selten in der Geschichte. Es gab eine starke Vermögensverschiebung zu den besonders Reichen und damit auch eine starke Machtverschiebung zu den Multimilliardären. Die meisten Arbeitnehmer haben wenig gelitten, weil es historisch einzigartig hohe staatliche Transferzahlungen an untere und mittlere Einkommensbezieher gab. Die riesigen Staatsausgaben wurden über neue Schulden finanziert, die wiederum von den Notenbanken durch frisch gedrucktes Geld eingetauscht wurden. Wir haben also Schecks bzw. Wechsel auf die Zukunft in geschichtlich einzigartigem Umfang gezogen. Die Rechnung wird noch kommen, vielleicht in Form von Inflation oder einer Schulden- und Finanzmarktkrise, wenn sich herausstellt, dass all die Schulden unmöglich zurückgezahlt werden können. Aber irgendwer wird all die offenen Rechnungen bezahlen müssen.

Sind Aktien eine sinnvolle Altervorsorge?

Grundsätzlich ja, wenn das Aktieneigentum breit gestreut würde. Davon kann aber keine Rede sein. In Deutschland besitzen über 80 % der Bevölkerung überhaupt keine Aktien. 2012 kontrollierten in Deutschland 0,02 % der Haushalte über 50 % des gesamten Betriebsvermögens. Daran dürfte sich bis heute wenig geändert haben. Solange eine derart starke Ungleichverteilung von Unternehmenseigentum in Deutschland vorliegt, sind Aktien als Altersvorsorge für die große Mehrheit der Bevölkerung sinnlos. Das würde nur Sinn machen, wenn eine Umverteilung von Aktienvermögen in großem Stil stattfände. Wenn man heute beginnen würde, für die große Mehrheit der zukünftigen Rentnerinnen und Rentner Aktien zu kaufen, triebe das nur die Aktienkurse und damit die Vermögen der Großeigentümer in die Höhe. Solange die Großeigentümer von Aktien nicht real etwas von dem Vermögen abgeben, sind Aktien keine sinnvolle Altersvorsorge für alle.

Sind Bitcoins eine sinnvolle Altersvorsorge?

Kryptowährungen haben eine große Zukunft, aber nicht Bitcoin. Bitcoin verbraucht viel zu viel Strom und die Stromrechnung wird über immer neu nachkommende Neuanleger bezahlt. Bleiben die Neuanleger aus, bricht das Bitcoin-System zusammen. Aber andere Kryptowährungen, die mit viel niedrigerem Stromverbrauch arbeiten, dürften eine große Zukunft vor sich haben, möglicherweise auch für die Altersvorsorge. Aber Stand heute ist der gesamte Marktwert der Kryptowährungen mit ungefähr 1 % aller Finanzaktiva noch zu gering, um für eine große Mehrheit als Altersvorsorge ins Gewicht zu fallen.

Ist unser klassisches Rentensystem also doch sinnvoll?

Ich glaube ja. Letztlich müssen die Renten immer durch die Arbeitenden finanziert werden.

Wie sollte es reformiert werden, damit es zukunftsfähig und gerecht ist?

Es sollten nicht nur die Arbeitseinkommen, sondern vor allem die in Deutschland rund 550 Mrd. Euro pro Jahr hohen leistungslosen Einkommen herangezogen werden. Das könnte man beispielsweise über eine progressive Abgabe auf Großgrundbesitz von 1 bis 3 % vom Marktwert machen. Solch eine Abgabe auf leistungslose Einkommen würde Dutzende Milliarden Euro mobilisieren und hätte den segensreichen Nebeneffekt, dass die Bodenpreise langsamer steigen oder sogar sinken würden. Dadurch könnte die äußerst niedrige Wohneigentumsquote in Deutschland maßgeblich erhöht werden.

Herr Prof. Kreiß, herzlichen Dank für das interessante Gespräch.

Onlinetipps

Christian Kreiß

Sichere Renten: so könnte es klappen

Telepolis, 14.08.2021

www.heise.de/-6163775

Christian Kreiß

Der Bitcoin-Crash ist programmiert

Telepolis, 15.07.2021

www.heise.de/-6138995

Christian Kreiß

Run auf die Börsen: Warum die Demokratisierung von Aktienvermögen ein Traum bleibt

Telepolis, 11.07.2021

www.heise.de/-6134120

Christian Kreiß

Welt der Zombie-Gläubiger

Telepolis, 31.01.2021

www.heise.de/-5040440