Die g.u.t.e. Rente: gerecht, unbürokratisch, transparent, existenzsichernd

8. Dezember 2021

Der ÖDP-Bundesvorstand beauftragte die Bundesprogrammkommission, das deutsche Rentensystem zu untersuchen und Lösungskonzepte für ein besseres Rentensystem zu entwickeln. Diese Aufgabe ist zwar noch lange nicht abgeschlossen, hier aber schon mal ein noch grober Entwurf, der aufzeigt, in welche Richtung es gehen sollte.

von Kurt Rieder

Bevor mit dem Konzept und den Detailfragen begonnen wird, sind die Ziele zu definieren, die erreicht werden sollen. Die Anfangsfrage lautet: Durch welche Eigenschaften soll sich das künftige Rentensystem auszeichnen – und vom aktuellen Rentensystem unterscheiden? Antwort: Es soll gerecht, unbürokratisch, transparent und existenzsichernd sein.

Eigenschaft 1: gerecht

Gerecht soll das neue Rentensystem sein, damit nicht nur eine einfallslose und ungerechte Einheitsrente für jeden dabei herumkommt. Die Lebensarbeitsleistung eines jeden Menschen soll als fester Bestandteil berücksichtigt werden und damit gewährleistet sein, dass ein gerechtes Rentenabstandsgebot zwischen Rentengrundpauschale und selbst erwirtschafteter Arbeitsrente gewahrt bleibt. Ein wichtiges Anliegen ist hierbei, dass nicht nur abhängige oder selbstständige Beschäftigungen als Arbeitsleistung für die Rente berücksichtigt werden. Insbesondere die vielen Menschen, die Tag für Tag die gesellschaftlich so wichtigen Erziehungs- und Pflegearbeiten in der Familie, im sozialen Umfeld und im Ehrenamt leisten und denen bislang eine adäquate finanzielle Anerkennung ihrer Tätigkeiten versagt und in Bezug auf ihre zukünftige Rente nicht oder nur marginal anerkannt wurde, sollen in das neue System gleichberechtigt einbezogen werden. Eine solide Stützung durch private Pflege von Angehörigen und Nachbarn bedarf einer vollumfänglich und nachhaltig gesicherten finanziellen Absicherung der Pflegenden.

Eigenschaft 2: unbürokratisch und transparent

Unbürokratisch und transparent soll das neue Rentensystem sein, weil bei der Vielzahl an Zuständigkeiten und Bedingungen zur Gewährung diverser gesetzlich geregelter und staatlicher Renten und Altersgrundsicherungen, betrieblicher Absicherungsmöglichkeiten und privater Vorsorgevarianten ein unüberschaubares Dickicht an grundsätzlich zur Verfügung stehenden Förderstrukturen überwunden werden muss. Ein Wirrwarr, welches kaum ein Experte überblickt und der Betroffene auch nicht ansatzweise nachvollziehen und verstehen kann. Die zu beachtenden Vor- und Nachrangigkeitsregeln, diverse Ausschlusstatbestände sowie Bedingungen und Fördervoraussetzungen sind dabei ebenso verwirrend wie die Zahl der Behörden, Ämter und Institutionen, Fachberatungsstellen und Informationsbroschüren. In diesem über Jahre und Jahrzehnte gewachsenen „Zuständigkeitsdschungel“ ist die notwendige Transparenz zum Thema „Rente“ völlig verloren gegangen und ein „Renten-Bürokratie-Monster“ entstanden. Das zukünftige Rentensystem muss so verständlich und einfach gestaltet werden, dass alle Bürgerinnen und Bürger nachvollziehen können, welche Rente sie erwarten und mit welchen einfachen Entscheidungen sie ihre Gesamtrente positiv und sicher gestalten können, ohne einen Dauervertrag auf Lebenszeit mit einem spezialisierten Renten-Steuerberater abschließen zu müssen. In diesem Zusammenhang kommt der Umwandlung des bisher praktizierten ungerechten und unzeitgemäßen Sicherungssystems nach sogenannten „Bedarfsgemeinschaften“ hin zu einem Individualanspruchsrecht bei allen Sozialleistungen ein besonderer Stellenwert zu. Die Rente muss unabhängig davon sein, wer mit wem wie im Alter zusammenlebt und deshalb vorrangig versorgungsverpflichtend ist („Individualisierungsprinzip“). Durch den Wegfall von behördlichen Prüfungen von Unterhaltsverpflichtungen wird ein erheblicher Schritt in Richtung Bürokratieabbau, Verwaltungskostenersparnis, Transparenz und Bürgerfreundlichkeit gegangen.

Eigenschaft 3: existenzsichernd

Existenzsichernd soll das neue Rentensystem sein, weil es eine Schande für einen Sozialstaat Deutschland ist, dass Menschen sich im Alter komplizierten Antrags- und Bewilligungsverfahren sowie demütigenden amtlichen Grundsicherungsprüfungen bis zu ihrem Tod unterziehen müssen, um ihr Überleben sichern zu können. Insbesondere für alle Menschen im Rentenalter braucht es eine steuerfreie Grundversorgungspauschale (Grundrente), die überwiegend durch Klimadividenden und ökologische Abgaben sowie eine gerechtere und sozial ausgewogenere Steuerreform finanziert werden soll. Die Grundrente für alle soll so hoch sein, dass weder betriebliche noch private Vorsorge unabdingbar ist, um ein finanzielles Überleben und die Möglichkeit an gesellschaftlicher Teilhabe zu garantieren. Darüber hinaus muss es Zuschläge für die besondere Personengruppen geben, die aufgrund ihrer individuellen Rahmenbedingungen nicht die Möglichkeit hatten oder haben, durch Arbeit und betriebliche sowie private Absicherung die Grundversorgungspauschale aufzustocken. Letztlich gilt es, im neuen Rentensystem das Recht auf Teilhabe am Leben zu betonen. Denn „der Mensch lebt nicht vom Brot allein“, sondern auch davon, wertvoller Teil der Gesellschaft zu sein. Das gilt unabhängig vom Lebensalter. Jeder Mensch muss deshalb ein solches Recht auf Teilhabe haben, z. B. über eine sinnvolle Beschäftigung, die ihm soziale Kontakte und Selbstbestätigung ermöglicht, auch über das Renteneintrittsalter hinaus.

Das aktuelle Rentensystem

Um den eben beschriebenen Änderungsbedarf zu verdeutlichen, ist es notwendig, das aktuelle Rentensystem in Deutschland kurz zu skizzieren. Es fußt auf 3 Säulen: (1) dem gesetzlich geregelten, staatlichen Rentensystem, (2) betrieblichen Versorgungssystemen und (3) diversen privaten Vorsorge- und Versicherungssystemen. Das scheint nur auf den ersten Blick transparent und klar. Beim zweiten nicht mehr.

Säule (1) – das staatliche Rentensystem:

In ihm verbergen sich rund 50 verschiedene Einzelrentenarten. Grob unterschieden werden 5 Gruppen: die Rente wegen Alters, wegen verminderter Erwerbsfähigkeit, wegen Todes, sonstige renten- oder rentenähnliche Leistungen sowie auslaufende Rentenarten und die Grundsicherungen im Alter.

Unter die Altersrenten fallen neben der Regelaltersrente die Altersrente für langjährig Versicherte, für besonders langjährig Versicherte, für schwerbehinderte Menschen, für langjährig unter Tage beschäftigte Versicherte und die Auslaufmodelle Altersrente wegen Arbeitslosigkeit, die Altersrente nach dem Altersteilzeitgesetz und Altersrente für Frauen.

Die gesetzlichen Renten wegen verminderter Erwerbsfähigkeit bis zur Erreichung der Regelaltersgrenze beinhalten die teilweise Erwerbsminderungsrente, die volle Erwerbsminderungsrente, die Rente für Bergleute und sonstige Übergangsgeldleistungen der Rentenversicherung.

Daneben gibt es „todesbedingte Renten“ wie die kleine und die große Witwen- und Witwerrente, die Erziehungsrente und die Waisenrente, die sich wiederum in Voll- und Halbwaisenrente untergliedert.

Dann wären da noch „Spezialrenten“ wie die Witwenrente an vor dem 1. Juli 1977 geschiedene Ehegatten (auslaufend) und die Wiederauflebensrente. Zu den wenigen Auslaufmodellen gehören weiterhin die Knappschaftsausgleichsleistungen und die teilweise Erwerbsminderungsrente wegen Berufsunfähigkeit nach § 240 SGB VI und die Witwenrente an vor dem 1. Juli 1977 geschiedene Ehegatten. Darüber hinaus gibt es das Rentenpaket der ehemaligen DDR in Form von Sonderversorgungsrenten, Zusatzversorgungsrenten, zusätzlichen Vergütungen und Arbeitsentgeltregelungen nach einem alten DDR-Prämiensystem und sonstigen Sonderregelungen. Opferrenten, Unfallrenten, spezielle Alterssicherungen der Landwirte, in Forstwirtschaft und Gartenbau, Mütterrente, Frührenten, Renten für Geringverdiener, Invalidenrente, Überschlagszuschläge, Vorruhestandsgeld, Zwangsrenten, Geschiedenenrente usw. runden das „heitere gesetzliche Renten-Raten“ ab.

Letztlich gibt es, weil alle diese Rentenarten eine Vielzahl an Bürgerinnen und Bürger tatsächlich nicht vor Altersarmut schützen, noch die sozialen Sicherungssysteme, die im Alter dafür sorgen sollen, dass die Deckung des Lebensgrundbedarfs im Alter gewährleistet werden soll. Das neue, im August 2020 verabschiedete „Gesetz zur Einführung der Grundrente für langjährige Versicherung in der gesetzlichen Rentenversicherung mit unterdurchschnittlichem Einkommen und für weitere Maßnahmen zur Erhöhung des Alterseinkommens“ (Grundrentengesetz) gehört dazu. Die kommunal gesteuerte Grundsicherung im Alter nach dem SGB XII (Sozialhilfe im Alter, da offiziell nicht mehr erwerbsfähig) bildet jedoch weiterhin die breiteste Basis dieser Grundsicherungsart. Fast jährlich, garantiert aber immer dann, wenn ein neuer Arbeits- und Sozialminister den Kabinettsstuhl besetzt, kann davon ausgegangen werden, dass weitere neue „Spezialrenten zur Rettung und Vervollkommnung des gesetzlichen Rentensystems für immer neue Nischen-Bevölkerungsgruppen hinzukommen und damit zu noch mehr Intransparenz und Bürokratisierung führen.

Auf die aktuellen beamten-, soldaten-, richterlichen und sonstigen besoldungsrechtlichen Altersversorgungen wird hier nicht näher eingegangen, sie seien nur der Vollständigkeit halber erwähnt.

Säule (2) – die betriebliche Altersvorsorge (bAV):

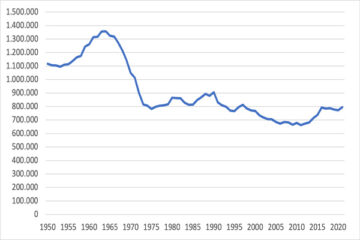

In Deutschland partizipieren nur gut die Hälfte aller sozialversicherungspflichtig Beschäftigten (2019: 53,9 %) von einer betrieblichen Altersvorsorge, nicht sozialversicherungspflichtig Beschäftigte bis auf wenige Ausnahmen gar nicht. Der Versorgungsgrad ist zwar gegenüber der Jahrtausendwende (48,7 %) leicht gestiegen, allerdings ist er seit 2015 wieder kontinuierlich rückläufig. Damit haben nur rund 20 Mio. Menschen in Deutschland eine aktive Anwartschaft auf eine betriebliche Rente, die zudem oftmals bescheiden ausfällt. Sie wird in der Regel über Pensionsfonds, eine Pensionskasse oder eine Direktversicherung abgewickelt. Mit dem Betriebsrentenstärkungsgesetz ab 1. Januar 2022 ist vorgesehen, dass auch für ältere Verträge die Arbeitgeberzuschüsse für die Entgeltumwandlung (eingesparte Sozialversicherungsbeiträge) auf mindestens 15 % steigen müssen – konkrete andere Tarifvereinbarungen allerdings ausgenommen. Fakt ist jedoch: Es sind viel zu wenige Arbeitgeber und Beschäftigte eingebunden, das System ist gerade für kleine und teilweise auch mittelständische Unternehmen zu kompliziert (Versorgungsverträge mit Versorgungsträgern unter Beachtung entsprechender Vorschriften und Ausnahmetatbestände). Zudem sind langjährige bzw. dauerhafte Beschäftigungsverhältnisse bei ein und demselben Arbeitgeber heutzutage eher die Ausnahme geworden. Häufige Arbeitsplatzwechsel oder Unterbrechungszeiten erschweren jedoch die Umsetzung der bAV. Eine allgemeine arbeitgeber- und arbeitnehmerseitige Verpflichtung besteht nicht. Nicht tarifgebundene Arbeitgeber sind auch bei der bAV ungebunden – immerhin fast 4 von 5 Unternehmen in Deutschland. Nicht abhängig Beschäftigte kommen ohnehin nicht in den Genuss einer Betriebsrente. Dies führt dazu, dass bei dieser grundsätzlich wichtigen Rentensystem-Säule immer noch viel zu viele Menschen in Deutschland außen vor sind.

Säule (3) – die private Altersvorsorge:

Sie ist ein ebenso vielschichtiger wie heiß diskutierter und umstrittener Themenbereich, sodass sie an dieser Stelle nur der Vollständigkeit halber Erwähnung finden soll. Fest steht, dass die bisherigen Versuche des Aufbaus einer privaten Altersvorsorge, durch staatliche Anreize unterstützt (Beispiele: Riester, Rürup), nicht von Erfolg gekrönt waren. Denn gerade die Bevölkerungskreise, die aufgrund eines faktisch und weiter zu erwartenden sinkenden Rentenniveaus und daraus resultierender weiter wachsender Altersarmutsgefahr besonders unterstützt werden sollten, profitieren von der privaten Altersvorsorge nicht. Im jetzigen System bleibt oftmals kaum ein Euro zur Investition hierfür übrig. Die private Altersvorsorge ist bislang somit weitestgehend ein Rentenfinanzierungsmodell für Menschen, die auch ohne diese Säule in aller Regel anderweitig schon gut, zumindest aber ausreichend für ihr Alter abgesichert sind. Zudem ist sie krisenbehaftet und bietet von ihrer Grundanlage her nicht die Systemverlässlichkeit, auf die die meisten Bürger und Bürgerinnen angewiesen sind.

Schlussfolgerungen und Anforderungen

Die Umstellung auf ein neues gesetzliches, steuerbasiertes Rentenversicherungssystem erfordert Übergangszeiten zur System-Anpassung und zur Befriedigung bereits erworbener Ansprüche.

Dennoch gilt es, die bisher nahezu ausschließlich durch Sozialversicherungsbeiträge durch Arbeitgeber und sozialversicherungspflichtige Arbeitnehmer getragene gesetzliche Rentenversicherung auf breitere, transparente und sichere Füße zu stellen. Alle Bürgerinnen und Bürger, Unternehmen und „Gewinn-Erwirtschaftende“ müssen einbezogen werden. Den Grundsockel bildet eine steuerfinanzierte, antragsfreie Grundrente für alle, die die Grundbedürfnisse des Lebens in ausreichendem Maße sichert und damit die antrags- und bedarfsgemeinschaftsgebundene Grundsicherung („Armengeld“) im Alter entfallen kann.

Die betriebliche Altersvorsorge muss als zweite wichtige Säule ebenfalls für alle Arbeitgeber und Arbeitnehmer sowie für Erziehende und Pflegende nach einheitlichen „Spielregeln“ verbindlich festgelegt und damit gegenüber dem jetzigen System entscheidend aufgewertet werden. Das betriebliche Alterssicherungssystem ist so aufzubauen, dass die Entwicklungen der letzten Jahrzehnte, beispielsweise häufigere Stellenwechsel oder vermehrte kurzfristige Unterbrechungszeiten, Berücksichtigung finden. Eine verpflichtende und zuverlässige betriebliche Altersvorsorge einschließlich entsprechender Regelungen für Selbständige, Freischaffende und Freiberufler, pflegende und erziehende Angehörige etc. übernimmt die Rolle eines lebensleistungsgerechten Abstandsgebots zwischen steuerfinanzierter Grundrente für alle und durch Arbeit im zu anfangs beschriebenen erneuerten und erweiterten Sinne. Durch die Wandlung von einem sozialversicherungspflichtigen hin zu einer steuerfinanzierten gesetzlichen Rentenversicherung wird das hierfür benötigte Kapital frei.

Private Altersvorsorge als Säule (3) hingegen, das beweisen alle bisherigen Versuche anschaulich, dient entgegen der beiden erstgenannten Säulen nicht einer Grundsicherung für jedermann, sondern vor allem denjenigen, die auf eine verlässliche Rente und Sicherung im Alter nicht angewiesen sind, sich aber ein „Mehr an privater Absicherung im Alter“ wünschen. Die private Vorsorge (in welcher Form auch immer) mag sich der leisten, der es kann, um damit eine über dem Durchschnitt der Gesellschaft liegende Altersvorsorge zu erzielen. Als gleichberechtigte oder gar Ersatz-Alternative taugt sie nicht.

Wichtige Rahmenbedingungen

Ein entscheidender Aspekt des neuen Rentenkonzepts ist die allgemeinverbindliche Bindung ausgehandelter Tarife durch die bestehenden Tarifpartner, da es hierdurch mehr Beschäftigten als bisher ermöglicht wird, auch private Altersvorsorge zu betreiben. Dadurch wird auch die betriebliche Altersvorsorge entscheidend gestärkt.

Wichtig ist außerdem die sehr viel striktere Bekämpfung von Schattenwirtschaft und illegaler Beschäftigung, durch die der öffentlichen Hand rund 344 Mrd. Euro (10,5 % des gesamten Bruttoinlandsprodukts) verloren gehen. Mittel, die insbesondere auch in die oben genannte Rentenreform investiert werden sollten. Im Vergleich dazu erzielen die zuständigen Behörden mit ihren derzeit nicht vorhandenen Kapazitäten im Rahmen von Straf- und Ordnungswidrigkeitsverfahren noch nicht einmal 1 Mrd. Euro als Rückeinnahmen in den Staatshaushalt.

Mit der vorgeschlagenen Entlastung von Arbeitgebern und Arbeitnehmern durch die Umstellung hin zu steuerfinanzierten Sozialversicherungen für alle Bürgerinnen und Bürger ist zudem eine starke Eindämmung von Schwarzarbeit beabsichtigt.